「20代でゴールドカードって生意気かな…?」

「みんな本当にゴールドカード使ってる?」

「先輩に好印象なゴールドカードって、どれ?」

そんなあなたのモヤモヤを、クレジットカード・アドバイザー3級の資格を持つ筆者が解決します。

しげぼん

しげぼん間違ったカードを選ぶと、本当に「見栄っ張り」や「背伸びしてる」と思われます。

ただし背伸びせずに自然に持てるゴールドカードを選べば、そんな心配はいりません。

たとえば三井住友カード ゴールド(NL)は、年会費を実質無料にできるので、20代でも生意気に見られずに安心して使えるカードです。

この記事では、生意気に見えないゴールドカードの選び方と、筆者が三井住友カード ゴールド(NL)の年会費を無料にしたコツも紹介します。

読み終わる頃には、あなたにぴったりの生意気に見えないゴールドカードがきっと見つかるはずです。

20代で生意気かどうかは契約するゴールドカードによる

20代でゴールドカードを持っていても、生意気に見られるとは限りません。

なぜなら、選ぶカードによって印象は変わるからです。

たとえば、年会費5,000円以下の手頃なカードや、若年層向けの審査が通りやすいカードなら、「等身大で堅実」という印象につながります。

一方で、年会費39,600円(税込)のアメックス・ゴールド・プリファードなどは、20代前半には費用負担が大きく、身の丈に合わない印象を与えてしまいます。

つまり、身の丈に合ったゴールドカードを選べば、20代であっても自然で好印象に映るんです。

20代に生意気・見栄っ張りな印象を与えるゴールドカードの特徴

ゴールドカードは持っているだけでステータスを感じさせますが、選び方を間違えると、20代には「生意気」と受け取られる場合もあります。

特に、次のような特徴があるカードは注意が必要です。

- 年会費が高いゴールドカード

- 高級ブランドのゴールドカード

- 加入条件が難しいゴールドカード

年会費が高いゴールドカード

年会費が3万円を超えるゴールドカードは、20代が持つと「背伸びしている」「見栄を張っている」と見られやすくなります。

20代の若手社会人にとって、3万円以上の年会費は年収に対して高すぎるからです。

たとえば、年収300万円の若手社会人が年会費3万円以上のカードを保有していれば、年収の1%以上を維持費に充てている計算になります。

高級ブランドのゴールドカード

ダイナースクラブカードは、一般的なゴールドカード以上の格付けを持つ老舗ブランド系カードですが、20代が持つと「ステータスを意識しすぎ」と見られる場合があります。

年会費が高く、特典もハイグレードなため、実用性よりもブランド価値を重視した印象を与えやすいからです。

正直、年収300万円でダイナースを持っても「グルメ特典?高級レストランなんて年1回行くかどうか!?」ってなりがちで、完全に宝の持ち腐れ感があります。

このように、ステータス性の強いカードは、20代には「背伸びしている印象」を周りに与えます。

加入条件が厳しいゴールドカード

加入条件が厳しいゴールドカードは、20代が持つと生意気に見えるのでやめましょう。

なぜなら、年収や職業などの加入条件が高く、「選ばれた人向け」のカードだからです。

たとえば、ダイナースクラブカードの申込条件には「安定収入」が明記されており、目安として年収500万円以上が推奨されています。

推奨される申込条件は以下の通りです。

- 年齢:18歳以上(高校生を除く)※以前の「27歳以上」基準は廃止済み

- 年収目安:500万円以上(400万円台でも審査通過事例あり)

- 職業:安定した収入のある職種(正社員、自営業など)

- 信用情報:延滞・滞納などの履歴がない

- 必要書類:本人確認書類、場合によっては収入証明書

つまり、自分より若い20代が、加入条件の厳しいカードを当たり前のように使っていたら、年上の人がモヤッとするのも、なんとなく想像できますよね。

- アメリカン・エキスプレス®・ゴールド・プリファード・カード

- ダイナースクラブカード

20代が持っても生意気じゃないゴールドカードの特徴

どんなゴールドカードなら20代でも生意気に見られずに済むの?

次の特徴を持ったゴールドカードなら生意気にはみえませんよ。

- 年会費が安い

- 一般ブランド

- 加入条件が優しい

年会費が高すぎず、一般的なブランドなら20代でも自然に使えて、生意気に見られません。

【ハイステータスブランド】と【実用派ブランド】比較

| 項目 | アメリカン・エキスプレス・ ゴールド・プリファード | 三井住友カード ゴールド(NL) |

| 券面デザイン |   アメリカン・エキスプレス・ ゴールド・プリファード・カード |   三井住友カード ゴールド(NL) |

| 年会費 | 39,600円(税込) | 5,500円(税込) ※年間100万円利用で翌年度無料 |

| カードランク | 正統派ゴールド (ハイステータス型) | 実用派ゴールド (一般カード寄り) |

| ポイント還元率 | 100円=1ポイント(1%相当) 特定店舗で3%相当 | 200円=1ポイント(0.5%) 特定店舗で最大5%~7% |

| 空港ラウンジ特典 | 国内外1,300か所以上の空港ラウンジ無料 プライオリティ・パス付帯 | 国内34空港+ホノルル空港ラウンジ無料 |

| 旅行保険 | 海外旅行最高1億円、国内旅行5,000万円 | 海外・国内旅行保険 最高2,000万円 |

| グルメ・ホテル特典 | 高級レストラン優待、ホテル優待あり | なし |

| ステータス性 | 世界的に非常に高い | 国内で使いやすい、一般的なステータス感 |

| サポート体制 | 24時間コンシェルジュ対応 | 9:00~17:00(土日祝休業) |

| 年齢制限 | 20歳以上 | 18歳以上(高校生除く) |

| 必要な収入 | 安定収入(目安:年収300万円以上) | 安定継続収入(明確な基準なし) |

| 職業条件 | 学生・アルバイト不可(主婦・契約社員OK) | 学生・アルバイト不可 |

| 勤続年数 | 1年以上が望ましい | 明確な基準なし |

| 信用情報 | クレジットヒストリーに問題がない | 同様に良好な信用情報が必要 |

| 公式サイト | 公式サイト |

三井住友カード ゴールド(NL)は、年会費5,500円とリーズナブルながら、空港ラウンジや海外旅行保険などの基本機能を備えており、実用派ゴールドとして20代にも適しています。

またアメックス・ゴールド・プリファードと三井住友カード ゴールド(NL)では年会費に約7倍の差があるんです。

意外と知られていない!20代でゴールドカードを持つメリット

実はゴールドカードには、20代で持つからこそ得られるメリットがあるんです!

審査基準がやや高めの分、「信用力のある人」と見なされ、将来ローンを組む際に有利になる可能性があります。

特に、20代からゴールドカードを使い始めて問題なく継続利用できていれば、金融機関からの信頼も自然と積み上がっていきます。

クレヒスとは?

| 項目 | 内容 |

|---|---|

| クレジットヒストリー | クレジットカードやローンの利用履歴・返済状況の記録。信用情報の評価基盤になるデータベース。 |

| 影響する場面 | 住宅ローン、マイカーローン、クレカ審査などで与信判断に利用される。 |

| 強化する方法 | 長期的に安定した利用・遅延のない返済・上位カードの保有(例:ゴールド・プラチナカード)など。 |

たとえば、20歳から5年間ゴールドカードを遅延なく使い続ければ信用実績として評価され、将来のローン審査でも有利になりやすいため、20代からの利用は賢い選び方です。

20代におすすめゴールドカードは「三井住友カード ゴールド(NL)」

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%ポイント還元

- 最短10秒でカード番号が即時発行

- 年間100万円の利用で翌年以降ずーっと年会費無料

- 年間100万円利用のボーナスポイントは10,000ポイントと高い

- SBI証券のクレカ積立で1.0%の高還元

- 汎用性があるVポイントは使いやすい

| dd 年会費(税込) | ボーナスポイント | ポイント還元 |

5,500円が100万円利用で永年無料 | 100万円利用で10,000Vポイント | 0.5%~最高7%還元 |

| 発行スピード | 旅行傷害保険 | 国際ブランド |

| 最短10秒 | 最高2,000万円の国内外の旅行保険 | 5,500円が100万円利用で永年無料 |

| 貯まるポイント | ショッピング保険 | 公式サイト |

| Vポイント | 最高300万円 | 公式サイト |

※記載のスペック情報は2025年4月1日時点の情報です。

三井住友カード ゴールド(NL) は年間100万円を利用すれば、翌年以降ずーっと年会費無料!

国内空港34か所のラウンジが無料で利用でき、旅行傷害保険も国内・海外最高2000万円が付帯されています。

三井住友カード ゴールド(NL)で購入した商品が万が一壊れたり、盗難にあっても最高300万円まで保証されるので毎日のお買い物でも安心です。

さらに、申し込み後最短10秒でカード番号が即時発行されるのでオンラインショッピングでお買い物がすぐに楽しめます。

三井住友カード ゴールド(NL)をおすすめする5つの理由

三井住友カード ゴールド(NL)は、20代にとって非常に相性が良いおすすめゴールドカードです。

そう言い切れるのには、5つの理由があります。

理由1:年会費が永年無料にできる

三井住友カード ゴールド(NL)は、年会費を実質無料にできるゴールドカードです。

年間100万円の利用で翌年以降の年会費5,500円が永年無料になります。

年間の利用金額に応じて翌年度無料になるカードはいくもありますが、三井住友カード ゴールド(NL)なら翌年度以降ずっと無料です。

月あたり約8.3万円の利用が目安となるため、家賃や生活費、固定費などをこのカードにまとめれば、無理なく達成できます。

私も2025年4月末に100万円利用を達成し、年会費が永年無料になるゴールドカードを手に入れました。

理由2:10,000円相当のボーナスポイントがもらえる

三井住友カード ゴールド(NL)は、年間100万円以上利用すると1万ポイントのボーナスがもらえます。

これがいわゆる「100万円修行」です。

このボーナスポイントこそが、100万円修行の最大の狙いなんです!

通常の還元率は0.5%とやや低めですが、ボーナスを加算すれば実質1.5%相当の高還元カードに進化します。

理由3:対象店舗で最大7%還元

コンビニやマクドナルドなどの対象店舗で最大7%還元が受けられます。

日常的に使うほどポイントが貯まりやすく、実用性の高さが20代の生活と相性抜群です。

以下は、最大7%還元の対象となる主な店舗になります。

対象店舗の詳細情報

🏪 コンビニエンスストア

- セブン-イレブン

- ローソン(ナチュラルローソン、ローソンストア100、ローソンスリーエフ含む)

- ミニストップ

- セイコーマート(タイエー、ハマナスクラブ、ハセガワストアも対象)

- ポプラ(生活彩家も対象)

🍔 ファストフード

- マクドナルド

- モスバーガー(モスバーガー&カフェ含む)

- ケンタッキーフライドチキン

🍱 ファミリーレストラン・飲食店

- 吉野家

- すき家

- はま寿司

- かっぱ寿司

- ココス

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三など)

☕ カフェ

- ドトールコーヒーショップ

- エクセルシオール カフェ

- 対象店舗での支払いは、スマートフォンを利用したVisaまたはMastercardのタッチ決済が必要です。

- iD決済、カードの差し込み、磁気取引は対象外となります。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があるのです。

- 一定金額(原則1万円)を超えるとタッチ決済ではなく、決済端末にカードを挿して支払う場合があり、その場合、追加のポイント加算は対象外となります。

詳細や最新の情報については、三井住友カードの公式サイトをご確認ください。

対象店舗で最大7%還元できるゴールドカードは他にありません。

理由4:家族カードでみんなが得する

三井住友カード ゴールド(NL)は、家族で使うと本当の魅力がわかります。

家族カード利用者も「ゴールド会員」として同じ特典を受けられるのが、このカードの最大のメリットです。

しかも、本会員と家族カードの利用額を合算できるので、家族で協力すれば100万円修行も無理なく達成できます。

もちろん、空港ラウンジや旅行保険などの特典も、家族カード会員が本会員と同様に利用できるんです。

理由5. 海外旅行の付帯特典

三井住友カード ゴールド(NL)は、旅行特典が豊富な1枚です。

というのも、最大2,000万円の海外旅行傷害保険が付帯されていて、現地でのケガや病気による高額な治療費にも対応できます。

さらに、国内34カ所の空港ラウンジや、ハワイ・ホノルルのダニエル・K・イノウエ国際空港にある「IASS HAWAII LOUNGE」も無料です。

特に、海外旅行が初めての20代にもぴったりの一枚です。

賢い20代が多数!ゴールドカード意識調査結果

「20代でゴールドカード」は今や珍しくなく、実用性を重視する若者の増加がNTTドコモの調査にも表れています。

では、調査の内容を詳しく見ていきましょう。

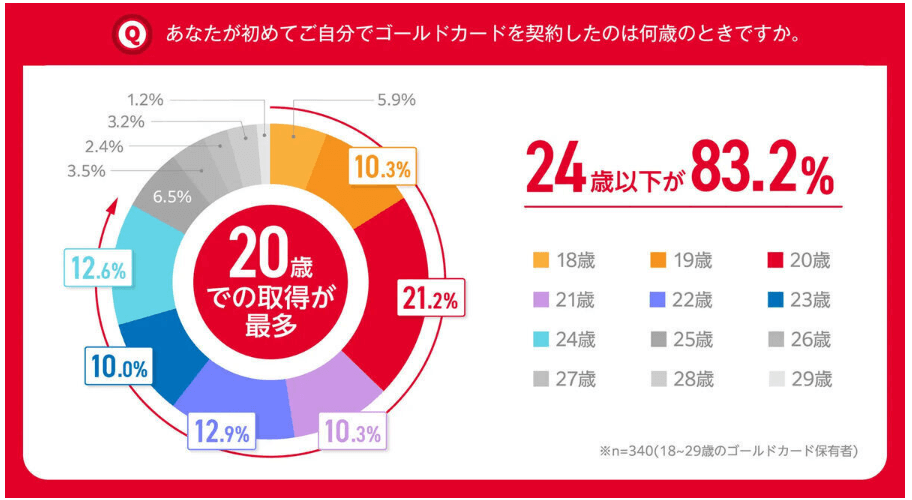

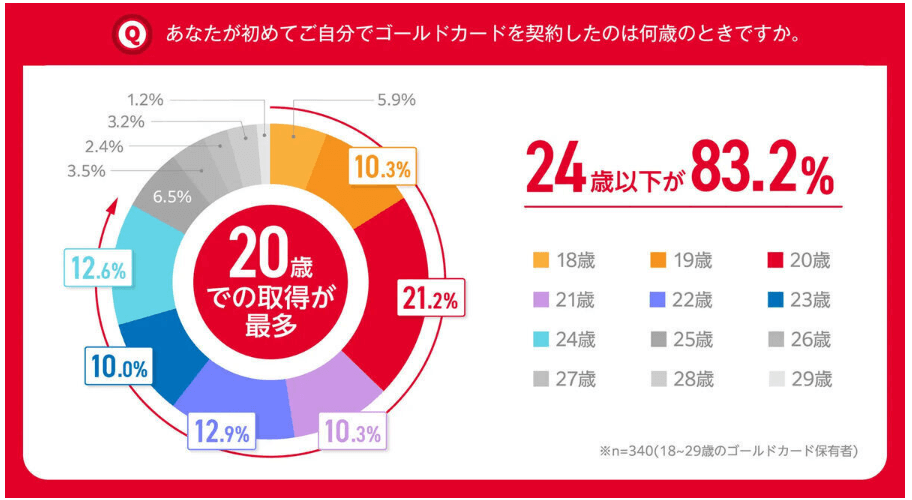

ゴールドカード契約者の83.2%が24歳以下で契約

NTTドコモが2025年1月に実施した「若者のゴールドカード意識調査」によると、ゴールドカードを保有する20代のうち、83.2%が24歳以下の時点で契約していたのがわかりました。

この結果からは、若いうちからゴールドカードを持つのが、当たり前になっている様子がうかがえます。

特典やポイント還元など、実用性を重視する傾向が強まっており、ステータスよりも日常生活で使える一枚として選ばれているのが今の若年層です。

ゴールドカードは『背伸び』ではなく、20代にとって実用的で、当たり前の選択肢として定着しつつあります。

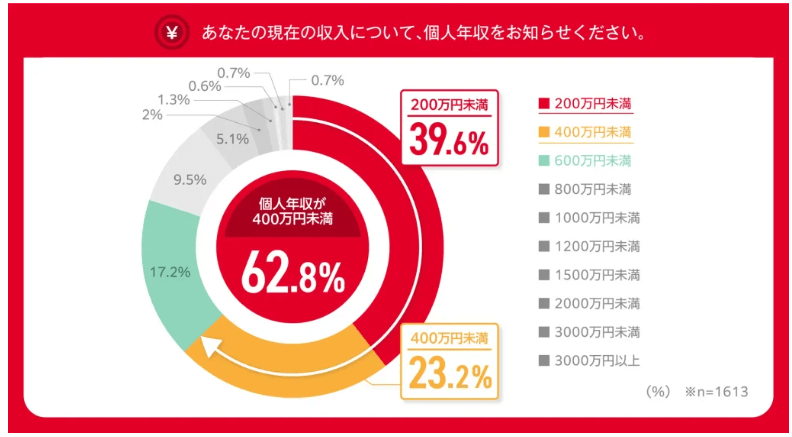

ゴールドカード保有者の約4割(39.6%)は年収200万円未満

ゴールドカード保有者の約4割(39.6%)が年収200万円未満であり、従来の「富裕層向け」というイメージが大きく変化しています。

株式会社 NTTドコモが実施した「全世代のゴールドカード保有・利用に関する調査」によって明らかになりました。

メインカードを選ぶ理由は「ポイントやマイルの還元率(48.6%)」が1位。

初めてゴールドカードを持ったきっかけ1位も「ポイントやマイルが貯まりやすいから(20.6%)」で、ステイタスよりもポイントや特典を重視する傾向に。

引用:株式会社NTTドコモ「全世代のゴールドカード保有・利用に関する調査」

20代でも生意気に見えないゴールドカード5選

20代でゴールドカードを選ぶなら、次の3つのポイントは欠かせません。

- 年会費無料にできるゴールドカード

- ポイントの使いやすさと汎用性

- タッチ決済・スマホ連携が快適

ここでは、3つのポイントを満たした優秀なゴールドカード5枚をご紹介します。

年会費が無料にできるゴールドカード5選比較

| カード名 | 年会費(税込) | 年会費無料条件 | ボーナスポイント | 還元率・特典内容 | 積立投資対応 | 空港ラウンジ | ブランド |

|---|---|---|---|---|---|---|---|

三井住友カード ゴールド(NL) 公式サイト | 5,500円 | 年間100万円利用で翌年以降永年無料 | 年間100万円で10,000P (Vポイント) | 最大7%還元(対象店舗スマホ決済) | SBI証券(1.0%) | 国内34空港+ハワイ1空港 | Visa/Mastercard |

セゾンゴールドプレミアム 公式サイト | 11,000円 | 年間100万円利用で翌年以降永年無料 | 年間50万円毎に2,500P | 最大5%還元(対象店舗)/映画1,000円 | セゾン投信(0.5%) | 国内34空港+ハワイ1空港 | Visa/JCB/Amex |

エポスゴールドカード 公式サイト | 5,000円 | 年間50万円利用で翌年以降永年無料 | 年間100万円で10,000P(エポスP) | 最大1.5%(選べる3店舗) | tsumiki証券(修行対象) | 国内28空港+ハワイ1空港 | Visa |

JQ CARD セゾンGOLD 公式サイト | 11,000円 | 年間50万円利用で翌年以降永年無料 | 年間100万円で10,000P(JRキューポ) | 対象加盟店で最大2.5% | 大和コネクト証券(修行対象外) | 国内43空港+ハワイ1空港 | Visa/Amex 他 |

dカード GOLD U 公式サイト | 3,300円 | 18~22歳: 無条件無料 23歳~: 年30万円利用で 翌年以降実質無料 | 最大5.0%(ドコモ・ドコモ光の利用/提携店) | ahamo+5GB/ ローソン(1.5倍) 高島屋(2.5倍) スターバックスコーヒー(4倍) | マネックス証券(最大1.1%) | 国内36空港+ハワイ1空港 | Visa/Masterca |

1. 三井住友カード ゴールド(NL)

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%ポイント還元※1

- 最短10秒でカード番号が即時発行※2

- 年間100万円の利用で翌年以降ずーっと年会費無料※3

- 年間100万円利用のボーナスポイントは10,000ポイントと高い

- SBI証券のクレカ積立で1.0%の高還元

- 汎用性があるVポイントは使いやすい

| 年会費(税込) | ボーナスポイント | ポイント還元 |

5,500円が100万円利用で永年無料 | 100万円利用で10,000Vポイント | 0.5%~最高7%還元 |

| 発行スピード | 旅行傷害保険 | 国際ブランド |

| 最短10秒 | 最高2,000万円の国内外の旅行保険 | Visa・Mastercard |

| 貯まるポイント | ショッピング保険 | 公式サイト |

| Vポイント | 最高300万円 | 公式サイト |

※記載のスペック情報は2025年1月1日時点の情報です。

三井住友カード ゴールド(NL) は年間100万円を利用すれば、翌年以降ずーっと年会費無料!

国内空港34か所のラウンジが無料で利用でき、旅行傷害保険も国内・海外最高2000万円が付帯されています。

三井住友カード ゴールド(NL)で購入した商品が万が一壊れたり、盗難にあっても最高300万円まで保証されるので毎日のお買い物でも安心です。

さらに、申し込み後最短10秒でカード番号が即時発行されるのでオンラインショッピングでお買い物がすぐに楽しめます。

2. セゾンゴールドプレミアム

- JCBブランドはチャージ先がある

- 年間50万円利用するごとに2,500円相当のボーナスポイント

- 対象のコンビニ・飲食店で最大5%還元

- クレカ積立で0.5%の高還元

- 永久不滅ポイントは有効期限がない

| 年会費(税込) | ボーナスポイント | 会員優待 |

11,000円が100万円利用で永年無料 | 年間50万円利用で2,500ポイント | 選べるゴールド優待で最大50%OFF |

| 映画優遇 | 旅行傷害保険 | 貯まるポイント |

| 映画料金がいつでも1,000円! | 最高1,000万円の国内外旅行保険 | 永久不滅ポイント |

| 基本還元率 | 国際ブランド | 公式サイト |

| 0.5% | Visa・JCB・AMEX | 公式サイト |

セゾンゴールドプレミアムは、映画好きにはたまらない特典が詰まっています。なぜなら現在の映画料金は、大人1名で2,000円台に突入しているからです。

毎月3枚まで割引鑑賞できますので、これだけで年会費11,000円の元は簡単に取れるんです。

国内空港43か所・ハワイのダニエル・K・イノウエ国際空港のラウンジが無料で利用でき、旅行傷害保険も国内・海外最高1,000万円が付帯されます。

永久不滅ポイントは、有効期限が無期限なのでポイントが消滅したりポイントの交換期限が迫る心配がありません。

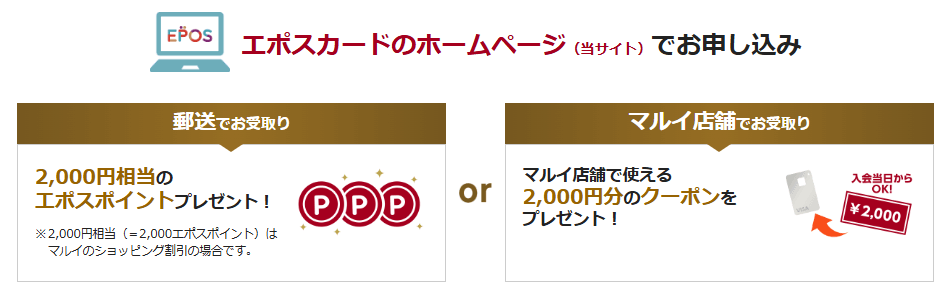

3. エポスゴールドカード

- VISAブランドでもチャージ先がある

- 100万円利用で10,000ボーナスポイントを獲得し最大1.5%還元

- tsumiki証券でのクレカ積立利用分もボーナスポイントの対象

- 年間50万円以上の利用で翌年以降の年会費が無料

- ファミリーボーナスポイントがもらえる

| 年会費(税込) | ボーナスポイント | 選べるポイントアップ |

5,000円が50万円利用で永年無料 | 年間100万円利用で10,000ポイント | 3店舗を選べて1.0%還元 |

| 国際ブランド | 旅行傷害保険 | 貯まるポイント |

| Visa | 最高5,000万円の海外旅行保険 | エポスポイント |

| 基本還元率 | ポイント有効期限 | 公式サイト |

| 0.5% | ゴールドカードは有効期限なし | 公式サイト |

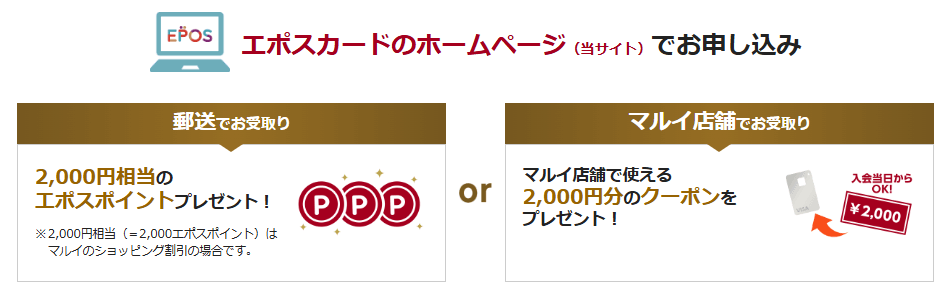

エポスゴールドカードは百貨店の丸井グループが発行・運営するゴールドカードです。

選べるポイントアップで、300件以上のショップから3店舗を選べるのでポイント還元率が1.0%になります。

国内16の主要空港だけでなく、ダニエル・K・イノウエ国際空港の出発ロビーラウンジやホノルルラウンジも利用でき海外旅行傷害保険も5,000万円が付帯されているんです。

さらに、インターネット申し込み後にオンラインで口座登録を行い、カードの受け取りをマルイ店頭のエポスカードセンターで行うと即日発行されるので、お買い物がすぐに楽しめます。

4. JQ CARD セゾンGOLD

- 年間50万以上の利用で翌年以降の年会費永年無料

- 年間ご利用金額100万円以上で10,000ポイント

- 対象の加盟店でポイント最大5倍(2.5%還元)

- 大和コネクト証券のクレカ積立は修行対象外

| 年会費(税込) | ボーナスポイント | ポイントアップ |

11,000円が50万円利用で永年無料 | 年間50万円利用で2,500ポイント | 対象店で最大5倍 |

| 国際ブランド | 旅行傷害保険 | 貯まるポイント |

| Visa・AMEX | 最高1,000万円の国内外旅行保険 | JRキューポ |

| 基本還元率 | ポイントプログラム | 公式サイト |

| 0.5% | Amazon支払い1.5%還元 | 公式サイト |

JQ CARDセゾンGOLDは、年間100万円を利用すれば、翌年以降の年会費無料さらに10,000ポイント付与され、実質1.5%還元の高還元ゴールドカードになります。

国内空港34か所のラウンジが無料で利用でき、旅行傷害保険も国内・海外最高1,000万円が付帯されているカードです。

利用して貯まったJRキューポは、Vポイント・WAONポイント・Gポイントなどと等価交換でき利用範囲が拡大できます。

5.dカード GOLD U

- 18歳から22歳までは無条件で翌年以降の年会費が実質無料

- 23歳からは年間利用額30万円以上で翌年の年会費が実質無料

- ahamoの場合は+5GBのボーナスパケット

- ドコモのケータイ料金・ドコモ光の利用で5%還元

| 年会費3,300円(税込) | ポイント還元率 | ポイントアップ |

22歳までは無条件で年会費実質無料 | 1.0%~4.5% | スターバックスコーヒー(4倍) |

| 国際ブランド | 旅行傷害保険 | 特約店 |

| Visa・Mastercard | 最高2,000万円の国内旅行傷害保険 | マツモトキヨシで最大3%還元 |

| 基本還元率 | dカードケータイ補償 | 公式サイト |

| 1.0% | 最大10万円 | 公式サイト |

dカード GOLD Uは、29歳以下限定で年会費が実質無料にできる、コスパ抜群の若年層向けゴールドカードです。

18歳から22歳までは無条件で、翌年以降の年会費が実質無料になります。

23歳からは、年間カード利用額30万円以上で翌年の年会費が実質無料になる仕組みです。

ドコモユーザーにとっては、ケータイ料金やドコモ光の支払いで5%還元される上、ahamo契約者には+5GBのボーナスパケットも付与されるなど、通信費との相性が抜群です。

年会費無料のために!私が三井住友ゴールドで100万円利用を達成した方法

三井住友カード ゴールド(NL)は、年間100万円の利用達成で年会費が永年無料になります。

さらに、ボーナスとしてVポイント10,000ポイントも獲得できるので、費用対効果の高さも魅力です。

私自身、「コスパ最強のゴールドカード」だと断言できます。

この条件を、家族の協力のもと実際に8カ月で達成しました!

- 家族構成:私・妻・子ども4人の6人家族

- 達成期間:2025年9月1日〜2026年4月末で100万円を達成!

ここでは、その具体的な流れを STEP形式でご紹介します。

- STEP1:三井住友カード ゴールド(NL)の申請

- STEP2:100万円にカウントされる支払い条件の確認

- STEP3:家族の同意を得る

- STEP4:8カ月で100万円達成!

STEP1:三井住友カード ゴールド(NL)の申請

私は、最初から三井住友カード ゴールド(NL)を申し込みました。

よく「まずは一般カードから始めようかな」と迷う声を聞きますが、私の場合、ゴールドカードから始めた方が圧倒的にお得だと判断しました。

なぜなら、ゴールドカードからスタートすると、次のようなメリットがあるからです。

- キャンペーンのタッチ決済で5,000ポイントもらえるので年会費が実質無料になる

- 年間100万円利用で10,000ポイントがプレゼント

私が挑戦した入会キャンペーンです。

| 項目 | 三井住友カード ゴールド(NL) | 三井住友カード(NL) |

|---|---|---|

| 券面デザイン |   三井住友カード ゴールド(NL) |   三井住友カード(NL) |

| 入会特典① | タッチ決済1回で10,000円分 VポイントPayギフト | タッチ決済1回で3,000円分 VポイントPayギフト |

| 入会特典② | マイ・ペイすリボの登録+6万円利用で 3,000円相当ポイント | ID連携+3万円利用で 2,000円相当ポイント |

| 年間100万円達成時の特典 | 10,000ボーナスポイント進呈 | ゴールドカードに招待 |

つまり、迷って一般カードを選ぶより、初めからゴールドで始めたほうが断然有利です。

STEP2:100万円にカウントされる支払い条件の確認

次に確認したのは、「どの支払いが100万円達成の対象か?」という点です。

「実際、自分が使えそうな支払い方法」をピックアップした結果、次のようになりました。

- 家族カードの利用

- 税金・家賃、公共料金のお支払い

- Apple Pay

- ETCカードの利用

- ID(タッチ決済)

この条件を踏まえ、「達成可能かどうか」を自分の家計と照らし合わせて判断したのです。

その結果、家族カードと固定費の支払いを活用すれば、十分現実的に達成できそうだと感じました。

一部、対象外の支払いがあるので注意が必要です。

効率よく達成したい方は、次の記事も参考になります。

- キャッシング利用分

- 年会費・遅延損害金

- 三井住友カードつみたて投資(SBI証券)

- 電子マネーへのチャージ(例:モバイルSuica)

STEP3:家族の同意を得る

三井住友カード ゴールド(NL)は、月83,000円の利用で年間100万円を達成できます。

私は妻に「1年間だけこのカードを優先的に使って協力してほしい」とお願いしました。

もともと妻は、別のクレジットカードを使っていたからです。

本会員と家族カードの利用額が合算される仕組みがある点、そして100万円を達成すれば両方のカードが永年無料になる点を丁寧に説明しました。

さらに、「どうせ使うお金なら、家計が得するカードで払おう」と伝えたところ、妻も納得してくれて「それなら協力するから」と快く引き受けてくれたのです。

家族の同意と理解が、成功への第一歩でした。

STEP4:8カ月で100万円達成!

8カ月間で実際に行った支出内容は、次の通りです。

| 私(本会員カード) 利用内容 | 妻(家族カード) 利用内容 |

| 通勤定期券 車検・整備費など高額支出 子どもの通学用自転車購入 | スーパーでの食材費 電気・ガス・水道など光熱費 家族全員のスマホ通信費 子どもの衣類(アウトレットで購入) |

| 合計:2025年9月1日〜2026年4月末で100万円を達成! | |

達成した感想

100万円修行というと「大変そう!」というイメージが、あるかもしれません。

家族と協力して計画的に進めれば、意外とスムーズに達成できるというのが正直な感想です。

「家族カード+固定費」がカギでした。

ふだん通りの支払いを集めただけで、気づけば達成できてびっくりです。

ゴールドカードよくある質問

- ゴールドカードは何歳から作れる?

-

一般的には「18歳以上(高校生除く)」から申し込み可能なゴールドカードも存在しますが、本格的なステータスカードは20歳以上が基本条件となっています。

ただし、年齢だけでなく「安定した収入がある社会人」という点が重要なポイントです。

学生やアルバイトのみの方は対象外となるケースがほとんどです。

- 20代のゴールドカードは生意気ですか?

-

いいえ、現代では20代でゴールドカードを持つのは珍しくありません。

むしろ「計画的な資産管理ができる人」「将来を見据えた準備ができる人」というプラスの印象を与える場合が多いです。

ビジネスシーンでも「信頼できるパートナー」として好印象につながります。

- 年会費が安いとゴールドカードとしての価値が下がりますか?

-

年会費が安いからといって価値が低いとは限りません。

三井住友カード ゴールド(NL)のように、年会費5,500円でも空港ラウンジや旅行保険などの基本機能をしっかり備えているカードもあります。

ステータス重視よりも、実用性を重視したい20代にはむしろ好相性です。

>> 20代が持っても生意気じゃないゴールドカードの特徴 - ゴールドカードの印象を良くするにはどうすればいいですか?

-

ゴールドカードを持ち始めると、新入社員が初めてスーツを着るように、少し背伸びして見えてしまいます。

けれど、無理に見せびらかさず、自然体でスマートに使いこなせば印象は大きく変わるんです。

場面に応じて使い分けたり、カードや財布の扱いに気を配ったり、基本的な知識が身についていれば、「似合ってるな」と思われる存在へ自然と近づいていきます。

- 若いうちにゴールドカードを持つと、将来どんなメリットがあるの?

-

若いうちからゴールドカードを適切に使い続けると、「クレジットヒストリー(クレヒス)」が積み上がります。

このクレヒスは、住宅ローンや自動車ローンの審査時に信用力の証明として使われる重要なデータです。

例えば20歳から5年間、支払い遅延なくカードを使えば、「金融機関から見た信用ある人」と評価される可能性があります。

まとめ

ここまで「20代でも生意気に見えないゴールドカード」の選び方について解説してきました。

最後に、この記事のまとめです。

- 20代でも「身の丈に合った」ゴールドカードなら生意気に見えない

- 高年会費・ブランド志向のカードは見栄と取られる可能性がある

- 若年層のゴールドカード保有率も高く、今や特別な存在ではない

- ゴールドカードは実用性・信用力・将来の資産形成にも有効

- 三井住友カード ゴールド(NL)は年会費が無料にでき特典が充実

- 家族カードを活用すれば、年間100万円利用も無理なく達成可能

20代でゴールドカードを持つのは、もはや珍しくありません。

実用性や信用力を重視する流れが広がっています。

背伸びせずスマートに持てるカードなら、生意気に見られる心配もありません。

三井住友カード ゴールド(NL)は、そんな20代にぴったりの1枚です。

最後まで読んで頂きありがとうございました。

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%ポイント還元

- 最短10秒でカード番号が即時発行

- 年間100万円の利用で翌年以降ずーっと年会費無料

- 年間100万円利用のボーナスポイントは10,000ポイントと高い

- SBI証券のクレカ積立で1.0%の高還元

- 汎用性があるVポイントは使いやすい